新华荣耀鑫享庆典版终身寿险和金玉满堂3.0对比,怎么选?

增额终身寿险的投保渠道选择多,无论是线上还是线下投保,增额终身寿险的收益、资金回笼速度都是大家所关心的。接下来,我们来看下新华荣耀鑫享庆典版终身寿险和金玉满堂3.0对比,怎么选?

主要内容:

1、新华荣耀鑫享庆典版终身寿险和金玉满堂3.0的基本信息介绍

2、新华荣耀鑫享庆典版终身寿险和金玉满堂3.0在投保年龄、保障权益、减保方面的不同

3、新华荣耀鑫享庆典版终身寿险和金玉满堂3.0的收益分析对比

一、新华荣耀鑫享庆典版终身寿险和金玉满堂3.0基本信息介绍

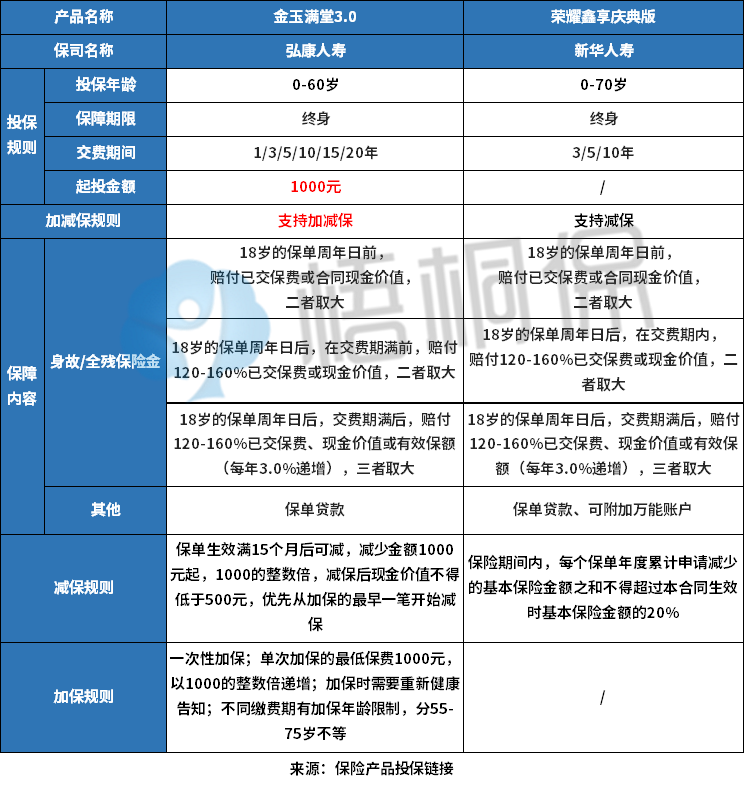

新华荣耀鑫享庆典版终身寿险和金玉满堂3.0的基本信息如下:

二、新华荣耀鑫享庆典版终身寿险和金玉满堂3.0的对比

新华荣耀鑫享庆典版终身寿险和金玉满堂3.0的不同之处在于:

1、投保年龄不同

金玉满堂3.0的投保年龄最高是到60岁,而新华荣耀鑫享庆典版的投保年龄是到70岁,新华荣耀鑫享庆典版终身寿险的投保年龄更广,对高龄人群更友好,60岁-70岁都可以买。

2、权益方面有区别

新华荣耀鑫享庆典版终身寿险可以附加万能账户,但是金玉满堂3.0没有万能账户可以附加,后续资金的增值方式仅靠时间增加而增值,新华荣耀鑫享庆典版可以通过万能账户追加资金,让收益增值。

3、资金灵活性方面不同

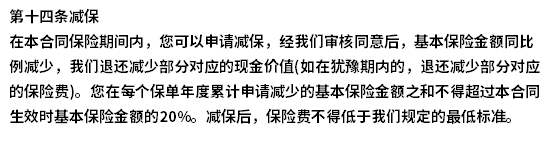

新华保险的荣耀鑫享庆典版是不支持加保,但是减保规则是写入合同的,不会随意变化,条款规定如下:

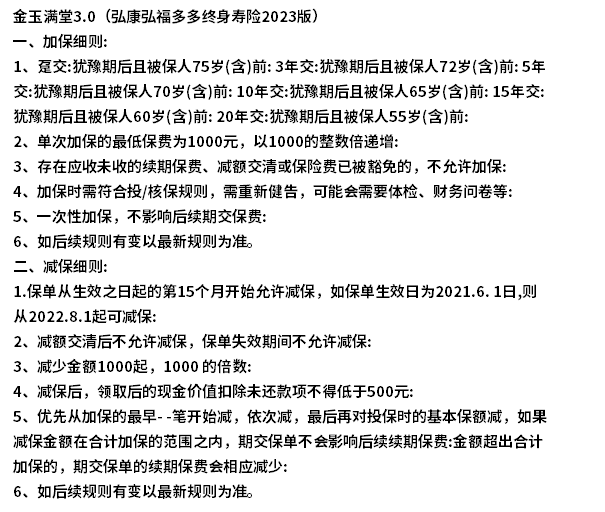

弘康金玉满堂3.0的减保规则没有写入合同,同时还支持加保,按照保全规则来进行的,后续保险公司可能会调整,具体规定如下:

两款产品相同之处:

新华荣耀鑫享庆典版终身寿险和金玉满堂3.0都是增额终身寿险,其基本的保障方面是没有太大的区别,提供的都是身故和高残/全残的保障。

三、新华荣耀鑫享庆典版终身寿险和金玉满堂3.0的收益对比

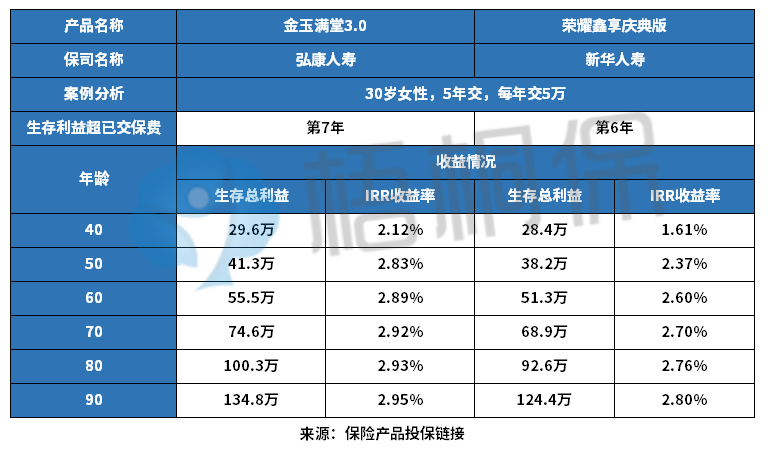

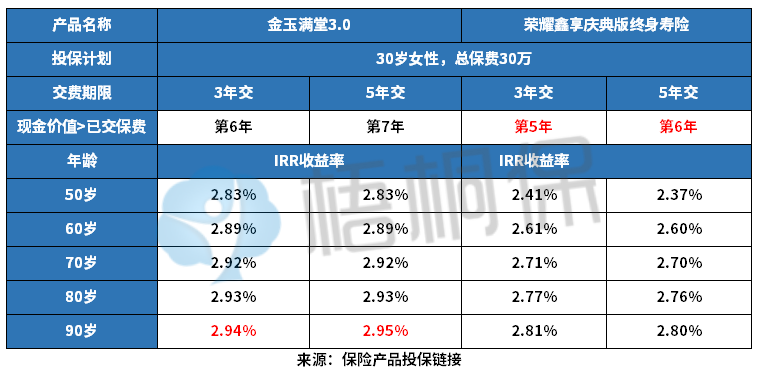

增额终身寿险的收益通过现金价值来体现,现金价值高低意味着增额终身寿险的收益不同,我们来看下新华荣耀鑫享庆典版终身寿险和金玉满堂3.0的收益对比情况:

以“30岁女性,5年交,年交5万”为例,可以看出荣耀鑫享庆典版终身寿险资金回笼速度更快,在5年交的情况下,第6年就实现了资金回笼,但是金玉满堂3.0的现金价值超已交保费的情况是在第7年,资金回笼速度一般;另外,在长期收益方面,两款产品有较大的差别,弘康金玉满堂3.0的收益比新华荣耀鑫享庆典版要更高一点,到90岁的时候金玉满堂3.0的利益是134.8万,IRR是2.95%,而新华荣耀鑫享庆典版的生存总利益是124.4万,IRR是2.80%。

另外,可以从不同的交费期来看下这两款产品的收益情况,如下:

以“3年交、5年交”为例子,在不同交费期的情况下,金玉满堂3.0的收益高于荣耀鑫享庆典版,金玉满堂3.0在3年交的时候,到了90岁的IRR是2.94%,而新华荣耀鑫享庆典版收益在3年交的情况下,年满90岁的时候irr是2.81%,在5年交的时候,90岁的时候IRR是2.80%。

不过在现金价值超已交保费的时间方面,荣耀鑫享庆典版的速度更快,3年交的时候在第5年的时候就已经实现了,5年交的时候在第6年的时候就已经实现了,而金玉满堂3.0的话在3年交的时候是第6年实现,而5年交的时候是第7年实现了。

好了,关于新华荣耀鑫享庆典版终身寿险和金玉满堂3.0的对比情况就介绍到这里了,若想要了解更多,可以联系专业的规划师进行解答。

弘康金玉满堂3.0和新华人寿荣耀鑫享庆典版是当前市场上的火热产品之一,具体表现如何?看这里: